青色申告承認請書とは何か?

確定申告の中でも最強レベルの節税メリットを得られる青色申告をするためには、「青色申告申請書」を提出しなければいけません。

つまり、「青色申告承認申請書」とは、「青色申告」をする権利を得るために必要な提出物ということです。

「青色申告」って何?どんなメリットがあるの?という方は下記をご参考ください。

青色申告承認請書を出す前に必要なこと

「青色申告承認請書」を提出するためには、「開業届」を事前、あるいは同時に提出する必要があります。

「開業届」と聞くと急にハードルが上がった気がしますが、実際はとても簡単に作成・提出できます。

開業届とは何か?や書き方については下記をご参考ください。

【初心者向け】開業届を出すメリットとデメリット|記入方法の実例と注意点をわかりやすく解説

青色申告承認請書はどこで手に入るか?

「青色申告承認請書」は国税庁の所得税の青色申告承認申請手続のページからダウンロードすることができます。

リンクを開いて「所得税の青色申告承認申請書」をクリックします。

なお、ダウンロードしたものを印刷して手書きしてもいいですし、Adobeで開いて直接情報を打ち込んでから印刷することもできます。

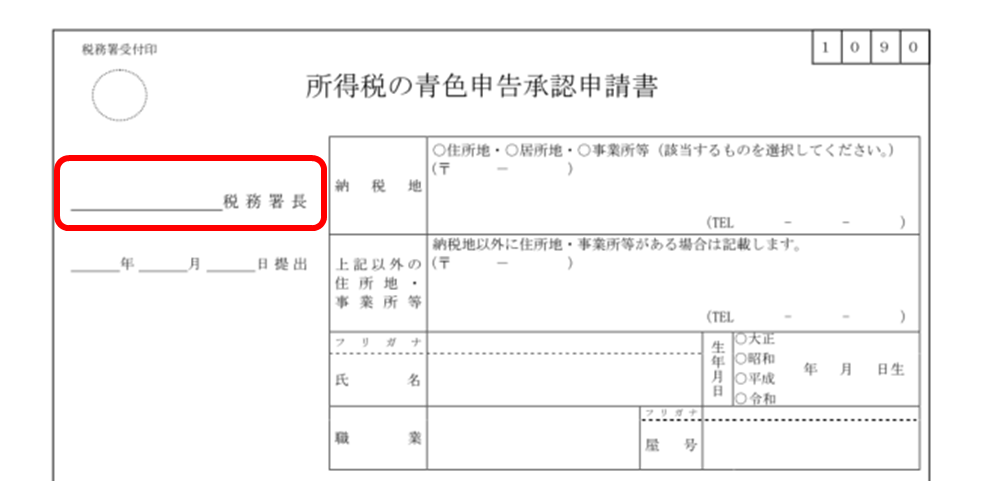

納税先の税務署の住所記載する

初めに、納税先の税務署の情報を記載する必要がります。

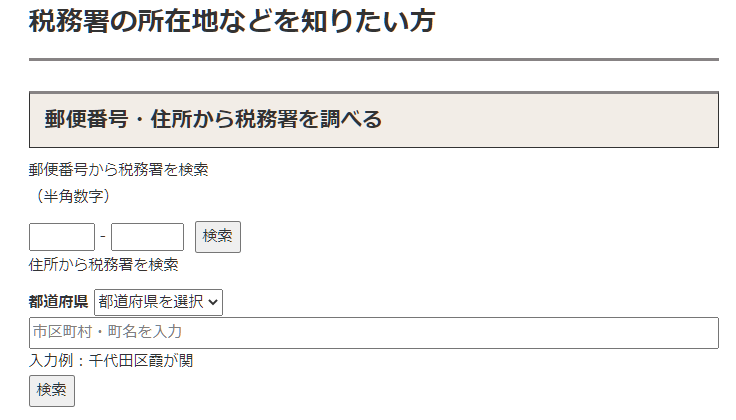

納税先となる税務署は自分がどこに住んでいるか(住民票があるか)によって変わります。

自分の住んでいる場所の税務署は、国税庁のページから簡単に調べることができます。

リンク先のページを開いて、郵便番号を入力すれば、管轄先の税務署が表示されます。

「〇〇税務署」と表示されたら「〇〇」の部分「___税務署長」に記載します。

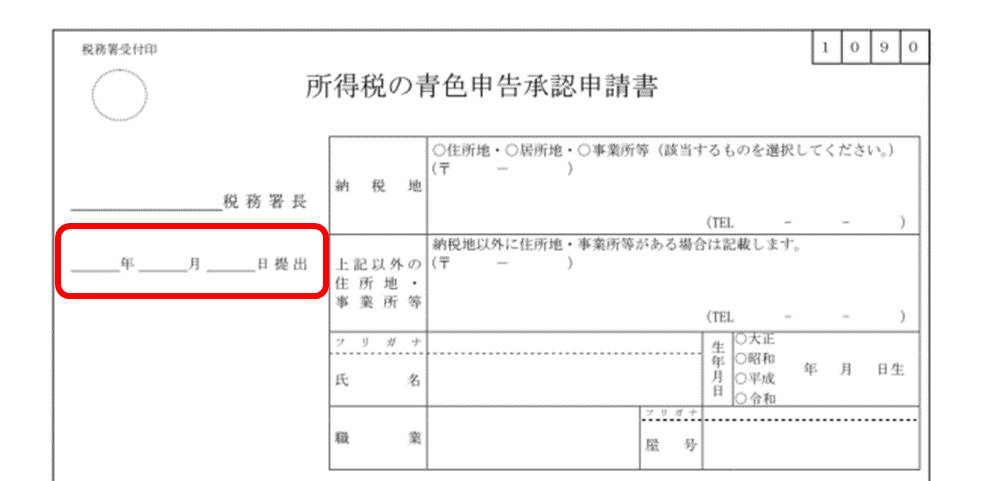

提出日は記載しなくてもいい

税務署長の下にある提出日は提出する日付を記載しますが、記載しなくても問題ありません。

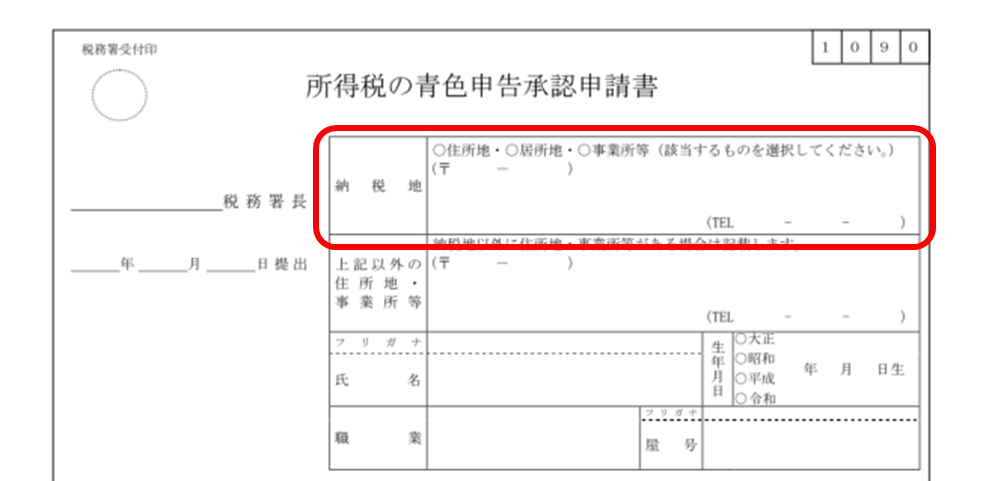

住所地を選択する

家で副業をする場合、「納税地」は「住所地」を選択し、家の住所と電話番号を記載します。

住所地、居所地、事業所等の違いは何か?

住所地は、家で副業をする場合に選択します。

居所地(きょしょち)は海外に住んでいる人が、日本で職場とする場所があるときに選択します。

事業所等とは、家とは別の場所にオフィスがある場合に選択します。

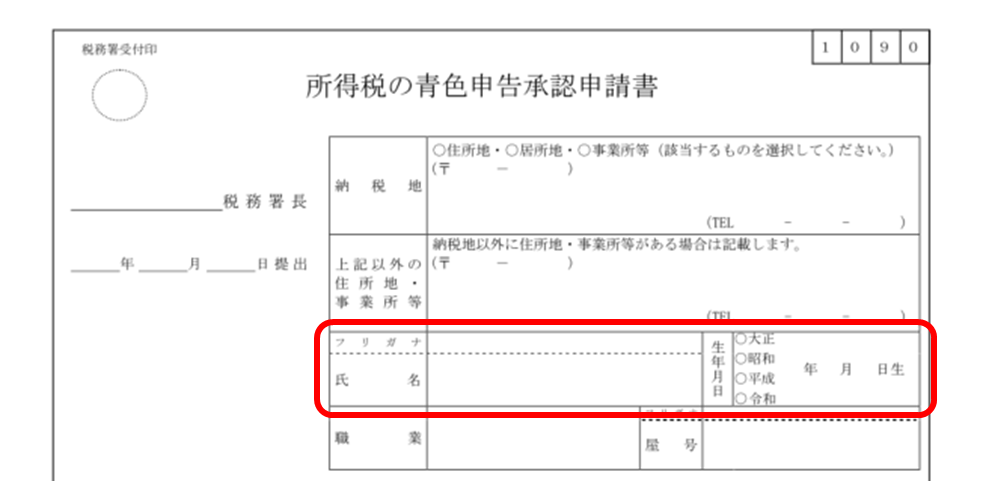

名前、生年月日の記述

続いて名前、生年月日を記述します。

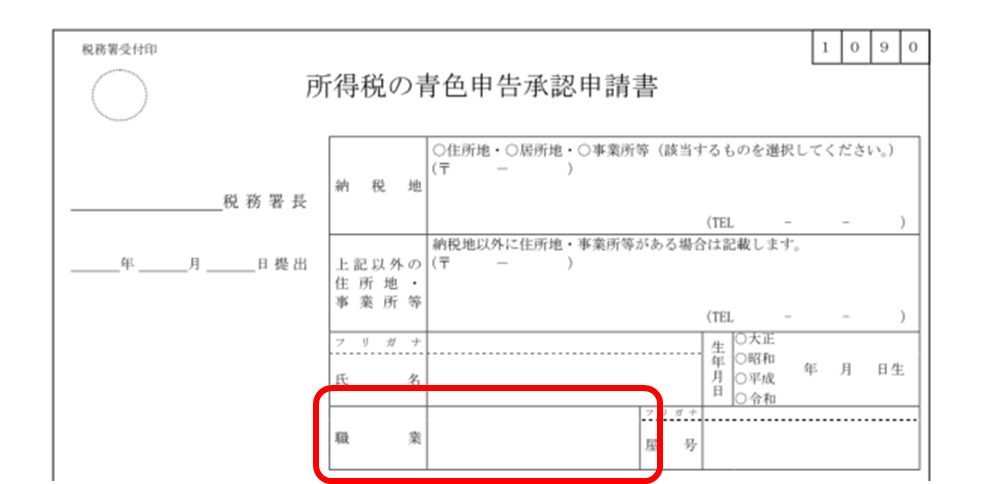

職業

「職業」の欄に事業の職業を記載します。「開業届」に記載した内容と合わせます。

書き方に決まりはなく、読んでわかる内容であれば問題ありません。

最近だと、インフルエンサー、Youtuber、WEBデザイナー、WEBサイト運営業といった職業があります。

なお、昔からある業種に関しては総務省の日本標準産業分類が参考になります。

複数の職業がある場合はどうするか?

人によっては、インフルエンサー、Youtuber、WEBデザイナー、WEBサイト運営業など複数の職業を手掛けているひともいるかもしれません。

そういうときは、主たる収入の職業を代表して記述します。

事業税が低くなる職業もある

通常、事業税の税率は5%ですが、事業によっては3%や4%になることもあります。該当する場合はその職業名を記載する必要があります。

| 税率 | 職業 |

|---|---|

| 3% | あんま、マッサージ又は指圧、はり、きゅう、柔道整復、その他の医業に類する事業、装蹄師業 |

| 4% | 畜産業、水産業、薪炭製造業 |

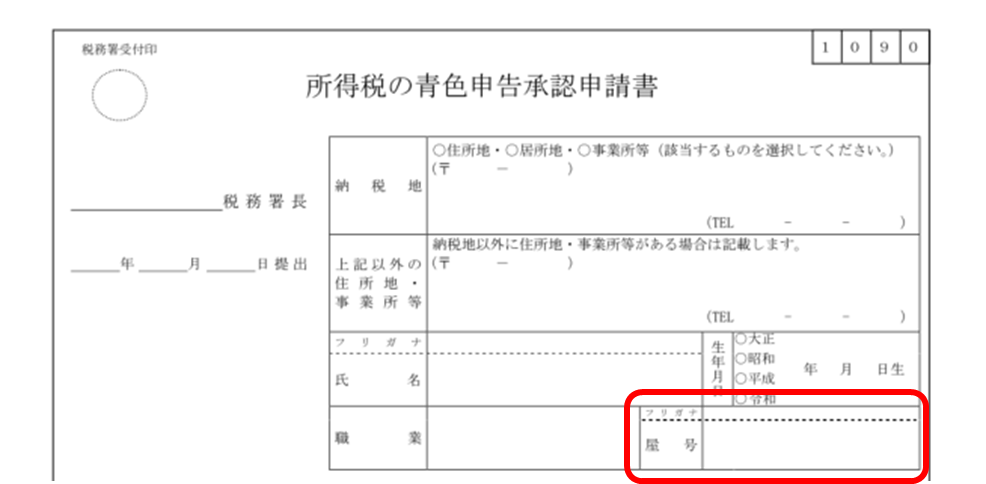

屋号

屋号も職業と同じく「開業届」と同じ内容を記載します。

屋号とは何か?

屋号とは個人事業主の会社名のようなものです。

法人の場合は株式会社〇〇といった名前がつきますが、これと同様に個人事業主の場合も自分の事業に対して名前をつけることができます。

屋号は必須ではない

屋号は必ずしも必要なものではありません。屋号をつけずに個人名で事業を営むこともできます。

フリーランスの方には自分の名前を使っている人も少なくありません。

フリガナはなくてもいい

屋号を記載する場合でも、フリガナは必須ではありません。

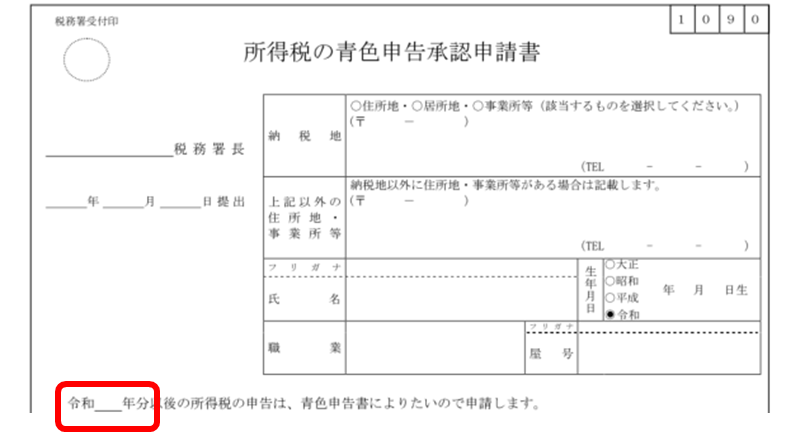

青色申告したい年度を記述する

青色申告したい年度を記述します。

青色申告の提出期限

青色申告をするためには以下の2つの提出期限のどちらかを満たす必要があります。

- 3月15日までに提出する。

- 開業日の2か月以内に提出する。

どちらも満たせない場合はその年の所得を青色申告することはできません。来年に持ち越しです。

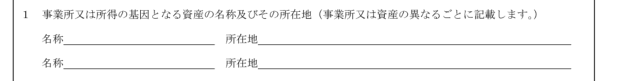

事業所や不動産がある場合は記載します

「事業所又は所得の基因となる~」という欄は、自分のビジネスを行う事業所が不動産がある場合は記述します。

副業で家をオフィスにする場合などは空欄で問題ありません。

事業所得を選択する

収入となる所得を選択します。「不動産所得」と「山林所得」以外の場合は「事業所得」を選択します。

複数ある場合は該当するものを複数選択します。

青色申告をしたことあるかを記載する

過去に青色申告をしたことがある場合は「有」に、なければ「無」を選択します。

1月16日以降に開業した場合は、開始した年月日を記述する

申請する年の1月16日以降に開業した場合は、開業した年月日を記述します。

相続による事業継承の有無を記載する

相続によって事業を継承したかどうかを記載します。

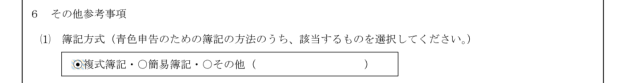

複式簿記を選択する

簿記方式は「複式簿記」を選択します。

「複式簿記」を選択しないと、「青色申告」の最大のメリットである「65万円控除」を得ることができません。

(※「複式簿記」を選択した場合は、複式簿記で帳簿を付ける必要があります)

「複式簿記」を選択したからといって、必ず青色申告を「複式簿記」で提出しなければいけないわけではありません。妥協してより簡易な白色申告にすることもできます。

ここで「複式簿記」にチェックを入れるのは、最大控除額「65万円」の権利を手に入れるためです。

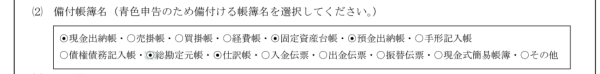

備付帳簿名を選択する

(2)の備付帳簿名では以下の5つを選択します。

- 現金出納帳

- 固定資産台帳

- 預金出納帳

- 総勘定元帳

- 仕訳帳

この5つが青色申告のための要件になります。

この丸写しで問題ありません。なお、これらは会計ソフトなどで入力すれば自動的に作成されます。

以上で「青色申告承認申請書」の記載は完了です。

「えっ、こんな簡単なの?」や「かなり空欄があるけど、、」と思われるかもしれませんが、これで受理される条件を十分に満たしています。

青色申告の申請は1度でいい(毎年する必要はない)

「青色申告承認申請書」の提出は1度のみです。提出すればそれ以降は青色申告ができるようになります。

なお、青色申告をとりやめたいときは「青色申告の取りやめ届出書」を提出する必要があります。

(※ 「青色申告の取りやめ届出書」を提出後1年以内に「青色申告承認申請書」の再申請はできません)

青色申告承認申請書の提出方法

「青色申告承認申請書」を管轄の税務署に提出する方法は以下の2つがあります。

- 直接持っていく。

- 郵送で送る。

郵送で送る場合の注意点

「青色申告承認申請書」を郵送で送る場合は、以下を忘れないように注意してください。

切手を貼った返送用封筒を入れておく。

返信用封筒が入っていないか、切手を貼っていない場合は、青色申告承認申請書の控えが永遠に返ってきません。

切手代がいくらかわからないという人は、とりあえず82円を貼っておけば、不足している場合でも受取時に差額を払えば、受取ることができます。

参考リンク

この記事の内容はフリーランス税理士として有名な大河内薫さんのYoutube動画を参考にしています。

大河内さんは解説が非常に丁寧でわかりやすく信頼もおけるので、実際の動画もオススメです。