規模事業共済と経営セーフティ共済は、どちらも中小企業の経営者を支援する制度ですが、その目的や経理処理には大きな違いがあります。

例えば、小規模事業共済の掛金は、個人の所得税・住民税の控除対象となりますが、経営セーフティ共済の掛金は、法人の損金として扱われます。

これらの違いを理解せずに経理処理を行うと、税務上の問題が発生する可能性があります。

この記事では、具体的な事例を交えながら、2つの制度の経理処理における注意点や、仕訳例などを分かりやすく解説します。

ぜひ、この記事を参考にして、小規模事業共済と経営セーフティ共済の経理処理を正しく理解し、自社の経営に役立ててください。

小規模企業共済と経営セーフティ共済の経理処理の違い

「小規模企業共済」と「経営セーフティ共済(中小企業倒産防止共済)」は、どちらも節税効果のある共済制度ですが、経理処理や取り扱いが異なります。

簡単にまとめると以下になります。

- 小規模企業共済は「所得控除」(※経費ではない)

勘定科目は個人事業主の場合は「事業主貸」、法人の場合は「役員貸付金」 - 経営セーフティ共済(中小企業倒産防止共済)は「経費」(※課税所得が減少)

勘定科目は「支払保険料」

経営セーフティ共済(中小企業倒産防止共済)は「経費」ですが、小規模企業共済は経費ではなく「所得控除」なので、仕分けの際には注意が必要です。

小規模企業共済の経理処理方法

小規模企業共済とは?

小規模企業共済とは、小規模企業の経営者や役員、個人事業主向けの退職金制度です。毎月一定の掛金を積み立て、廃業や退職時に共済金として受け取ることができます。

掛金は全額所得控除の対象となるため、節税効果があります。

掛金月額は1,000円~70,000円の範囲内で自由に選択できます。共済金は一括または分割で受け取ることができます。加入後も掛金の増額・減額が可能です。

なお、解約時に共済金を受け取ると「退職所得」または「一時所得」となります。

- 小規模企業の経営者または役員

- 個人事業主

小規模企業共済の経理処理(仕分け)

加入できるのは個人事業主や法人の役員(=社長)個人のみです。掛金は個人事業主や法人の経費(損金)にならず、個人の所得控除となります。

このため、通常はプライベート口座で支払いをすることが一般的です。この場合仕分けは必要ありません。

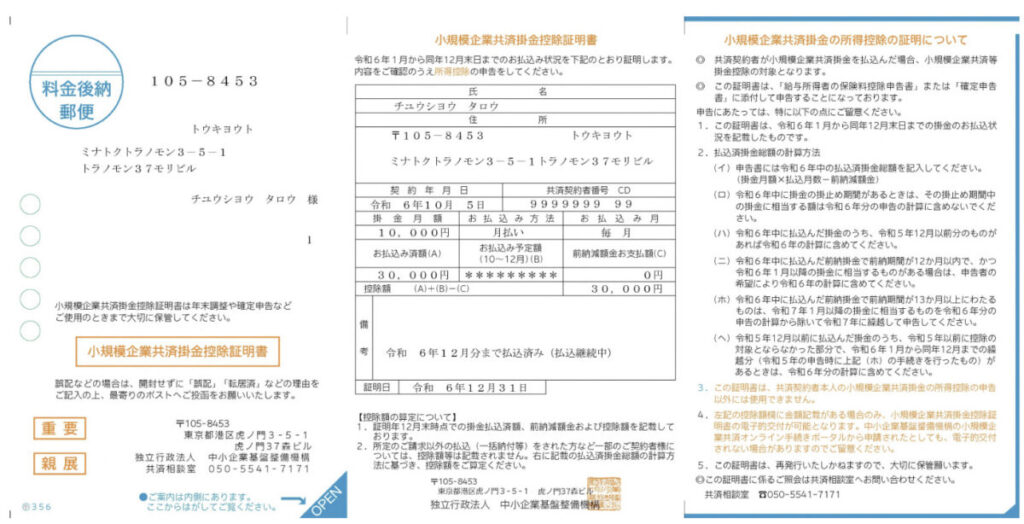

支払いをすると確定申告の時期の前に「小規模企業共済掛金控除証明書」というハガキが届きます。このハガキに記載してある金額を確定申告で入力して税務署に提出します。

仕分けが必要になる場合

仕分けが必要になるのは、事業用の口座で小規模企業共済の費用を支払った場合です。

個人事業主の場合

個人事業主の場合は勘定科目を「事業主貸」を使います。「事業主貸」とは、会社が個人事業主にお金を貸したということです。

(借方) 事業主貸 ××円 /(貸方) 普通預金 ××円

例えば、月額7万円の年間一括払いで84万円を3/31に事業用の銀行口座から支払った場合は以下のようになります。

| 日付 | 勘定科目 | 金額 | 勘定科目 | 金額 | 適用 |

| 3/31 | 事業主貸 | 840,000円 | 普通預金 | 840,000円 | 小規模企業共済 |

法人の社長や役員の場合

法人の社長や役員の場合、勘定科目は「役員貸付金」になります。これは会社が役員にお金を貸したという勘定科目です。

(借方)役員貸付金 ××円 /(貸方) 普通預金 ××円

例えば、月額7万円の年間一括払いで84万円を3/31に事業用の銀行口座から支払った場合は以下のようになります。

| 日付 | 勘定科目 | 金額 | 勘定科目 | 金額 | 適用 |

| 3/31 | 役員貸付金 | 840,000円 | 普通預金 | 840,000円 | 小規模企業共済 |

経営セーフティ共済の経理処理方法

経営セーフティ共済とは何か?

経営セーフティ共済(中小企業倒産防止共済制度)とは、取引先事業者が倒産した場合に、中小企業が連鎖倒産や経営難に陥ることを防ぐための国の制度です。

中小企業基盤整備機構が運営する国の制度です。取引先が倒産した場合に、共済金貸付を受けることができます。

つまり、売掛金に対しての保険になるため、売掛金が発生するビジネスをしている場合のみ加入ができます。

掛金月額は5,000円~200,000円の範囲内で自由に選択できます。

掛金は全額損金または必要経費として計上できるため、節税効果があります。

経営セーフティ共済の経理処理(仕分け)

経営セーフティ共済は会社が加入できる制度です。支払った掛け金は全額経費(法人の場合は損金)に算入することができます。

支払い時の勘定科目は「支払保険料」を使います。

(借方) 支払保険料 ××円 /(貸方) 普通預金 ××円

例えば、3/31に3月分の掛け金1万円を事業用の銀行口座から支払った場合は以下のようになります。

| 日付 | 勘定科目 | 金額 | 勘定科目 | 金額 | 適用 |

| 3/31 | 支払保険料 | 10,000円 | 普通預金 | 10,000円 | 経営セーフティー共済 |

小規模企業共済は複数加入できる?

経営セーフティ共済は会社ごとに加入するため、個人事業主と法人の両方を運営している場合はそれぞれで加入することができます。

では、個人で加入する小規模企業共済はどうでしょうか?

結論としては、小規模企業共済もそれぞれで加入することができます。

つまり、個人事業主として加入し、法人の代表者(社長)としても加入するということです。

加入枠は別でカウントされるため、個人事業の掛金上限:月7万円(年84万円)と法人役員としての掛金上限:月7万円(年84万円)を合わせて、最大月14万円(年168万円)まで加入することができます。

まとめ

小規模企業共済は、事業主自身の退職金対策・所得税対策として有効です。長期間積み立てておくのが理想的です。

経営セーフティ共済は、取引先リスクに備えながら、経費計上で即時の節税することができます。ただし、解約時は課税されるので注意が必要です。

両方活用すれば、事業の安定と節税を両立できるので、上手に組み合わせると効果的です。

また、両方の事業(個人・法人)で、それぞれ小規模企業共済&経営セーフティ共済に加入可能することができます。

小規模企業共済は個人事業と法人で別枠(合計最大月14万円まで)、経営セーフティ共済も個人事業と法人で別枠(合計最大月40万円まで)です。

それぞれの経理処理が異なるので、正しく仕訳を行うことが重要です。

小規模企業共済は所得控除のため、法人負担にしない方が良いです。経営セーフティ共済は全額経費化できるので、両方の事業で活用すると節税メリットが大きくなります。